Tavex folosește cookies pentru a îmbunătăți experiența utilizatorului pe site. Citiți despre politica de cookies a Tavex aici. Puteți să le acceptați pe toate sau să le administrați din setări.

Te rog selectează ce cookies ne permiți să utilizăm

Vă puteți modifica preferințele sau vă puteți retrage consințământul dat în orice moment. Cookie-urile alese vor fi stocate pe o perioadă de un an. De asemenea, poți modifica setările din browser-ul dispozitivului tău și poți sterge astfel cookie-urile. Pentru mai multe informații, consultați Politica noastră de Cookies.

| Cookie | Descriere | Durată |

|---|---|---|

| Cookie | Descriere | Durată |

|---|---|---|

| catalog_view | Cum sunt listate produsele | 1 year |

| Cookie | Descriere | Durată |

|---|---|---|

| ga_id | Google Analytics ID | 1 year |

Anatomia crizelor și ciclul economic

Cuprins

Istoria ne arată că evenimentele majore tind să se repete. Și, din acest punct de vedere, geneza tuturor crizelor din istorie este aceeași. În articolul de astăzi vom vedea cum putem înțelege structura crizelor economice trecute și viitoare. Mai mult, vom vedea cum se aplică în zilele noastre teoria ciclului economic, în zona euro. De ce facem asta? Motivul este simplu. Pentru că valoarea oricărei teorii este de a explica în mod corect realitatea.

În articolele noastre recente de pe Blog, am învățat deja despre funcționarea dobânzilor, depozitelor și împrumuturilor, precum și evoluția băncilor pentru a ajunge la băncile comerciale moderne.

Mai multe despre subiect, aici: Împrumuturile bancare: ce sunt și ce trebuie să înțelegem?

Până acum, am considerat băncile care funcționează într-un sistem de piață unde clienții au depozite. Apoi, pe baza preferinței lor de timp (adică tendința de a prefera bunurile acum și nu în viitor), am văzut cum a fost determinat nivelul dobânzii, adică accesul la credit.

Acest sistem, într-o oarecare măsură, există și astăzi. Dar, pe lângă acesta, există un alt „strat” care a schimbat configurația pieței dobânzilor. Acest strat stabilește regulile în sistemul bancar – băncile centrale. De aceea, astăzi nivelul dobânzilor depinde nu atât de dorința consumatorilor de a economisi, ci de deciziile unui organism centralizat care crede că are toate cunoștințele pentru a ghida economia.

În realitate este practic imposibil ca acest lucru să se întâmple. Acest lucru este demonstrat de economistul Ludwig von Mises, în cartea sa Socialismul, Analiza Economică și Sociologică, publicată în 1922.

Dar înainte de a ne uita la ce duce intervenția băncilor centrale, iată ce a spus Friedrich von Hayek în discursul său Nobel, Pretenția la Cunoaștere, în 1974:

Dacă o persoană nu vrea să facă mai mult rău decât bine în eforturile sale de a îmbunătăți ordinea socială, va trebui să învețe că în acest domeniu, ca și în alte domenii în care prevalează o complexitate organizată semnificativă, nu poate obține toate cunoștințele care îi vor permite să fie stăpân pe evenimente.

Prin urmare, va trebui să utilizeze cunoștințele pe care le poate obține, nu pentru a modela rezultatele precum un maestru care își modelează lucrarea, ci pentru a cultiva creșterea prin crearea unui mediu adecvat, așa cum face grădinarul pentru plantele sale.

Este periculos să ai un sentiment puternic de putere în creștere datorită progreselor în științele fizice și să ispitești omul, „amețit de succes”, așa cum s-a spus în comunismul timpuriu, să subjuge nu doar lumea naturală, ci și mediul uman.

Geneza ciclurilor economice

Așa cum a devenit clar în articolele anterioare, când oamenii tind să cheltuiască mai mulți bani acum decât să economisească pentru viitor, rata dobânzii crește pentru că sunt mai puține fonduri în sistemul bancar care pot fi alocate.

În timpurile noastre, însă, acest lucru nu mai este valid. Ratele dobânzilor la care băncile comerciale împrumută de la banca centrală în regiuni precum Statele Unite, China, Japonia și zona euro, și ratele dobânzilor pe care băncile centrale le plătesc pentru banii depuși de băncile comerciale sunt toate determinate central. În cazul zonei euro, vorbim despre Banca Centrală Europeană (BCE); în cazul Statelor Unite, de Rezerva Federală.

Astfel, indirect, băncile centrale stabilesc nivelul ratelor dobânzilor în întreaga economie. Este imposibil pentru bănci să plătească dobânzi pentru rezervele pe care le dețin la Banca Centrală Europeană, pentru că rata dobânzii cheie este negativă, și în același timp să plătească dobânzi mari pe depozitele consumatorilor. Când rata dobânzii cheie pe depozite este scăzută, ratele dobânzilor pe care le primesc clienții băncilor comerciale sunt de asemenea scăzute.

Teoria din spatele intervenției băncii centrale este aceasta: dacă economia se „supraîncălzește”, majorează dobânzile; dacă încetinește, le scade pentru a stimula împrumuturile. În realitate însă, de obicei, se întâmplă altceva – băncile centrale mențin rata dobânzii cheie mai scăzută decât ar fi pe piața liberă.

În acest mod, ele transmit un semnal fals că există mai mulți bani liberi în economie decât există de fapt. Dobânzile artificial de scăzute, combinate cu tipărirea banilor de către băncile centrale, declanșează procesul de expansiune a creditului și provoacă perpetuitatea recesiunilor, sau așa cum este numit procesul, cicluri de afaceri.

Dar înainte de a ne uita la ciclurile de afaceri, există un alt fenomen cheie necesar pentru „furtuna perfectă” implicată de băncile centrale: sistemul bancar fracționar.

Rolul sistemului bancar fracționar

Când băncile păstrează întreaga sumă de fonduri depuse, ele operează cu rezerve complete. Istoric, aceasta a fost norma pentru că banca de depozite era o afacere diferită de banca de credit, iar depozitele deponenților rămâneau proprietatea oamenilor chiar dacă banii erau fizic în bănci.

În secolul al XIX-lea, acest sistem a fost în cele din urmă abolit de Legea lui Peel din Marea Britanie, care interzicea băncilor să facă bani din nimic. Așa s-a născut banca comercială modernă, combinând modul de operare al băncilor de depozite și de credit din trecut. A apărut totuși o particularitate stabilită prin lege: depozitele deponenților pot chiar să fie folosite de bănci pentru împrumuturi cu obligația de a păstra o anumită sumă din aceleași depozite.

Când doar o parte din suma depozitelor este păstrată ca rezervă de către bănci, în timp ce restul este dat ca împrumuturi, vorbim de sistem bancar cu rezervă parțială (sistem bancar fracționar).

Ca rezultat, Legea lui Peel de fapt eșuează pentru că băncile pot să umfle moneda, dar nu prin tipărire, ci prin procesul de extindere a creditului. Acest lucru se întâmplă pentru că sistemul bancar cu rezervă fracționară creează un precedent legal pentru ambele entități economice: deponentul și debitorul au pretenții asupra aceluiași activ, și anume banii investiți într-un depozit, bani din care banca a acordat un împrumut.

Pentru a înțelege amploarea problemei, trebuie să fie clar că în zona euro suma rezervelor obligatorii este de doar 1%, ceea ce înseamnă că băncile pot să păstreze doar 1% din suma depozitelor făcute, iar restul de 99% poate fi distribuit ca credit.

Despre cât de instabil este sistemul bancar cu rezerve parțiale și ce fenomene negative duce, vom discuta în continuare.

Ce este extinderea creditului?

Extinderea creditului este acordarea de împrumuturi de către bănci care depășesc suma depozitelor deținute. Așa cum s-a dovedit, această practică este posibilă datorită faptului că, prin lege, băncilor li se cere să păstreze doar o parte mică din depozitele clienților lor, iar restul poate fi dat ca împrumuturi.

Un catalizator suplimentar pentru extinderea creditului în ultimele decenii a fost politica băncii centrale de a suprima rata dobânzii cheie sub valoare într-o relație de stabilitate a pieței libere.

Această extindere este în special evidentă în ultimul deceniu, când rata dobânzii principale în zona euro a fost de 0% ani de zile, ba chiar negativă. Un comportament similar este observabil și în SUA.

Astfel, relația dintre rata dobânzii principale și ratele dobânzilor la împrumuturile pentru consumatori și corporații este neechivocă atunci când ne uităm la dinamica lor în zona euro în ultimul deceniu.

Dar, intervenția băncilor centrale nu este obligatorie, pentru că extinderea creditului ar fi avut loc oricum. Este suficient ca autoritățile să permită pur și simplu băncilor să folosească depozitele clienților lor pentru a finanța împrumuturile (adică guvernul trebuie să permită încălcarea principiilor legale tradiționale) ceea ce înseamnă că rezultatele vor fi aceleași.

Procesul de extindere a creditului

La începutul extinderii creditului, ratele dobânzilor la împrumuturi scad sub nivelurile care ar fi fost de echilibru pe piață. Așa cum a devenit deja clar, acest lucru este în prezent condus de politicile băncilor centrale, care păstrează în mod deliberat rata dobânzii cheie artificial de scăzută.

Mai multe despre subiect, aici: Subminarea banilor 2 sau unde dispare inflația?

Deja știm, totuși, că în piețe dobânda acționează ca un semafor. Când scade în mod artificial, întreprinderile și persoanele fizice primesc un semnal fals că există mai multe economii decât se întâmplă de fapt. Mai mult, deoarece rata dobânzii este cea care determină dacă o afacere este viabilă economic sau nu, reducerea ei necorespunzătoare semnalează și mai clar întreprinderilor că proiectele pe care doresc să le implementeze pot fi profitabile.

Dacă ne întoarcem la exemplul zonei euro, creșterea îndatorării corporative este un fenomen care este de fapt observat în paralel cu reducerea ratei dobânzii cheie.

Problema este că dobânzile artificial de scăzute nu reflectă resursele reale ale economiei, astfel încât companiile se angajează în investiții greșite. Aceasta creează o cerere crescută pentru active în economie, dar și multe companii zombie – companii care nu fac profit, dar există doar datorită creditului relativ ieftin.

Concentrațiile de companii zombie similare în diferite sectoare conduc la fenomenul de baloane în economie. Acesta este un fenomen care a fost observat în toate crizele din istorie.

Procesul de umflare este o distorsiune a economiei. Aceasta pentru că, în cursul său, companiile și gospodăriile au acces ușor la active care ar fi fost altfel mult mai scumpe. Astfel, aceleași active nu erau disponibile acelor întreprinderi și gospodării care aveau nevoie.

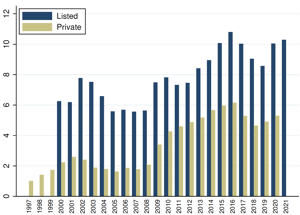

Procentul companiilor zombie, listate și nelistate la burse de valori europene

Sursa: Centrul pentru Cercetarea Politicilor Economice

Faptul că ponderea companiilor zombie este în creștere poate fi observat pe baza altor măsuri similare. De exemplu, evoluția ratingului de credit al companiilor de-a lungul anilor și ponderea întreprinderilor îndatorate cu o creștere sau scădere a profitului net.

În cele din urmă, extinderea creditului ajunge inevitabil la un sfârșit. Cu cât băncile împrumută mai mult, cu atât ele însele sunt expuse la risc, deoarece cota lor de rezerve scade. Astfel, băncile sunt obligate să oprească procesul de creștere a creditului și să crească dobânzile. Acest fapt este dăunător companiilor zombie pentru că nu își pot permite să ramburseze datoriile la dobânzi ridicate. De aceea apar falimente în masă, care compensează pentru investițiile greșite. Acesta este procesul natural de recuperare economică.

Dar să vedem cât de mare poate fi extinderea creditului.

Câte noi împrumuturi neasigurate pot fi create?

Modalitatea de a calcula capacitatea de a face astfel de împrumuturi din sistemul bancar este prin multiplicatorul bancar.

Presupunem că o bancă independentă a primit depozite de un milion de euro și că trebuie să mențină 10% rezerve. Atunci, suma extinderii creditului va fi egală cu depozitele înmulțite cu procentul fondurilor acordate și împărțite la suma rezervei minime.

Cu alte cuvinte, cu acești parametri, o singură bancă poate crea bani în economie. Câți? De nouă ori suma depozitului inițial făcut, prin procesul de extindere a creditului.

Astfel, pentru întregul sistem bancar, multiplicatorul va fi egal cu nouă, deoarece cu un depozit de un milion de euro, are capacitatea de a acorda noi împrumuturi în valoare de nouă milioane de euro. Suma totală de bani din sistem ar trebui să fie egală cu zece milioane de euro. Calea matematică completă către aceste valori este descrisă în cartea lui Jesus Huerta de Soto, Banii, Creditul Bancar și Ciclurile Economice.

Este clar că atunci când suma rezervelor minime pe care băncile trebuie să le dețină este 0,01 (ca în cazul zonei euro) și nu 0,1 (ca în exemplul de mai sus), capacitatea sistemului bancar de a determina împrumuturi neasigurate este semnificativ mai mare.

Ca regulă, cu cât dobânzile sunt mai scăzute în mod artificial, cu atât împrumuturile neasigurate pot fi acordate de sistemul bancar. De asemenea, cu atât baloanele pot fi mai mari, deoarece dimensiunea greșelilor antreprenoriale crește.

Etapele și cursul ciclului economic

Cu începutul extinderii creditului, începe ciclul economic. Prima fază a acestuia nu este criza, ci creșterea (numită și expansiunea) economiei. Până acum, am văzut cum creșterea împrumuturilor afectează companiile, dar ar trebui să vedem care sunt efectele asupra economiei în ansamblu, cu începutul ciclului de afaceri și reducerea artificială a dobânzilor, descrisă de asemenea de De Soto.

Faza 1: Creștere

- Consumul final crește fără să fie însoțit de o creștere a economiilor;

- Băncile împrumută enorm (după cum am văzut mai sus) și rata dobânzii nu scade;

- Prețul bunurilor de capital (adică bunurile folosite în producția de bunuri altele decât consumul final) crește;

- Valoarea pieței de capital crește;

- Structura de producție este extinsă artificial, reflectând creșterea bunurilor de capital;

- Sectoarele de bunuri de capital încep să acumuleze profituri mari.

Faza 2: Boom economic

- Companiile de bunuri de capital măresc personalul;

- Salariile angajaților cresc;

- Boom-ul pieței de capital devine masiv și speculațiile raportează o creștere enormă;

- Cererea de bunuri de consum este în plină expansiune.

Faza 3: Recesiune

- Ratele dobânzilor cresc pentru a tempera inflația generată de excesul de masă monetară;

- Creditarea încetinește,

- Piața de capital se prăbușește;

- Producătorii de bunuri de consum au văzut o creștere a profiturilor contabile datorită creșterii cererii;

- Prețurile bunurilor de consum încep să crească relativ mai repede decât salariile;

- Salariile reale încep să scadă și, datorită efectului Ricardo, companiile încep să înlocuiască echipamentele de capital cu lucrători.

Faza 4: Depresiune

- Producătorii de bunuri de capital încep să experimenteze pierderi contabile mari datorită creșterii costurilor;

- Dobânzile și prețurile mărfurilor continuă să crească rapid;

- Încep concedierile în industriile bunurilor de capital;

- Antreprenorii lichidează proiectele de investiții începute în mod greșit – există falimente în masă și suspendarea plăților pe angajamente;

- Există un pesimism în masă în economie;

- Datorită suspendării plăților, băncile încep să cadă și ele în insolvabilitate;

- Valoarea împrumuturilor acordate scade și mai mult;

- Capitalul este consumat și structura de producție este scurtată;

- Contracția în aprovizionare cauzată de falimente, combinată cu creșterea cererii de bani, a dus la o eliberare și mai rapidă a prețurilor relative ale bunurilor de consum finale;

- Veniturile și salariile experimentează o scădere reală.

Faza 5: Recuperare

Recuperarea poate lua două forme: o ajustare reală a economiei, exprimată printr-o creștere a economiilor, sau sub forma unei noi extinderi a creditului. Istoria din Statele Unite de la sfârșitul anilor 1920 și din Europa de la mijlocul anilor 1990 arată că acțiunile băncilor centrale duc cronic la a doua opțiune.

Partea negativă în acest caz este că pentru a crea impresia că întreaga criză economică a fost depășită, politicienii și bancherii centrali ar trebui să umfle baloane și mai mari și să provoace distorsiuni și mai severe ale economiei. Nu întâmplător, istoria economică a secolului XX, în care sectorul bancar este dominat de băncile centrale, este o istorie de cicluri recurente de creștere și recesiune.

Unele concluzii despre ciclul de afaceri

Până acum, a devenit clar că manipularea băncii centrale a sectorului bancar dă naștere la cicluri cronice recurente de boom și criză (adică cicluri de afaceri). Dar iată cele mai importante lucruri de reținut despre ele:

- reducerea artificială a ratei dobânzii cheie dă naștere la expansiunea creditului, care, la rândul său, cauzează greșeli antreprenoriale în masă, distorsiuni ale economiei și umflarea baloanelor în diverse sectoare;

- expansiunea creditului și ciclurile de afaceri afectează întreaga economie, chiar dacă o persoană sau companie anume nu a luat un împrumut;

- începutul ciclului de afaceri este creșterea, nu recesiunea;

- cu cât rata dobânzii este menținută artificial de scăzută pentru mai mult timp, cu atât distorsiunile vor fi mai grave și cu atât mai adânci vor fi etapele de criză și depresiune;

- falimentele companiilor, înșelate de rata dobânzii artificial de scăzută, reprezintă un proces de recuperare economică, adică acesta este un fenomen pozitiv;

În cele din urmă, crearea iluziei creșterii economice prin reducerea artificială a ratelor dobânzii la împrumuturi are un preț real, plătit sub forma unei crize economice.

Prin urmare, în esență, o astfel de abordare este extrem de instabilă, așa cum se poate vedea din istoria recentă a lumii, și în special a economiilor bine dezvoltate.